Tìm hiểu về giao dịch chênh lệch lãi suất (Carry trade) trên thị trường forex

Carry trade là một chiến lược giao dịch dựa trên sự chênh lệch lãi suất giữa hai tài sản. Hiểu một cách đơn giản, bạn sẽ vay mượn hoặc bán một tài sản với lãi suất thấp, sau đó dùng số tiền này để mua một tài sản khác có lãi suất cao hơn. Khi đó, bạn chỉ cần trả lãi suất thấp cho tài sản bạn đã vay nhưng lại thu được lãi suất cao hơn từ tài sản bạn đã mua. Đây là một chiến lược giao dịch phổ biến trên thị trường forex. Trong bài viết này, chúng ta sẽ tìm hiểu Carry trade là gì và nó hoạt động như thế nào trên thị trường forex?

Carry trade là gì?

Giao dịch chênh lệch lãi suất có nghĩa là bạn vay mượn một tài sản có lãi suất thấp, sau đó dùng số tiền này để mua một tài sản khác có lãi suất cao hơn. Như vậy, bạn chỉ phải trả lãi suất thấp cho tài sản đã vay, nhưng lại thu được lãi suất cao hơn từ tài sản đã mua. Lợi nhuận bạn thu được chính là nhờ sự chênh lệch lãi suất.

Giao dịch chênh lệch lãi suất có thể áp dụng trên thị trường tiền tệ, cổ phiếu, hàng hóa, trái phiếu hoặc bất động sản..

Ví dụ về giao dịch chênh lệch lãi suất:

Giả sử bạn vay ngân hàng một khoản tiền 10.000$ với lãi suất 1%/năm. Sau đó bạn dùng số tiền này để mua một trái phiếu trị giá 10.000$ và được trả lãi 5%/năm. Tức là bạn đã có một lợi nhuận 4% từ khoản tiền đi vay nhờ chênh lệch lãi suất.

Lợi nhuận này có thể được tăng lên gấp 10, 20 lần nếu bạn sử dụng một công cụ được cung cấp bởi hầu hết các sàn giao dịch đó là Đòn bẩy. Giả sử, bạn vào lệnh mua một cổ phiếu X với số vốn 10.000$, đòn bẩy 1:10. Nếu giao dịch có lãi, lãi suất cũng sẽ được nhân lên với 10.

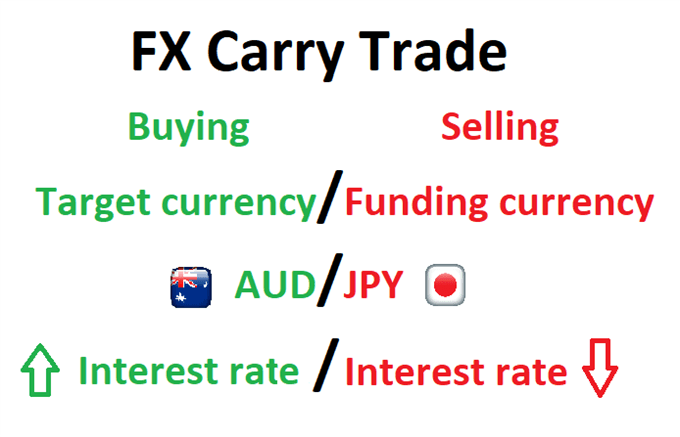

Giao dịch Carry trade trên thị trường tiền tệ

Giao dịch chênh lệch lãi suất là một trong những chiến lược giao dịch phổ biến nhất trên thị trường forex. Trên thị trường forex, giao dịch chênh lệch lãi suất tiền tệ là khi một đồng tiền lãi suất cao được mua bằng một đồng tiền lãi suất thấp. Phần lớn giao dịch chênh lệch lãi suất được thực hiện bằng cách mua những cặp tiền tệ như AUD/JPY, NZD/JPY…vì chênh lệch lãi suất giữa những đồng tiền này khá lớn. Mức chênh lệch này có thể cao hơn, tùy theo tỉ lệ đòn bẩy được sử dụng.

Tiền tệ tài trợ (funding currency) là loại tiền thường được trao đổi trong giao dịch carry trade. Ngân hàng trung ương của một số quốc gia như Ngân hàng Nhật Bản (BOJ) và Cục dự trữ Liên bang Hoa Kỳ thường có những chính sách tài trợ tiền tệ để hạ lãi suất, kích thích tăng trưởng trong khoảng thời gian suy thoái. Khi lãi suất giảm, các nhà đầu tư vay tiền và mở các lệnh bán tài sản tiền tệ có lãi suất cao hơn.

Thời điểm nên và không nên giao dịch Carry trade

Thời điểm thích hợp nhất để thực hiện giao dịch chênh lệch lãi suất là khi ngân hàng trung ương tăng (hoặc dự định tăng) lãi suất. Nhiều người sẽ nhảy vào giao dịch chênh lệch lãi suất và đẩy giá trị của cặp tiền tệ lên cao.

Ngoài ra, giao dịch này cũng hoạt động tốt trong những giai đoạn thị trường có độ biến động thấp vì lúc này nhà giao dịch thường sẵn sàng chấp nhận nhiều rủi ro hơn. Chỉ cần giá trị của đồng tiền không giảm – kể cả khi nó biến động ít hoặc không biến động – thì nhà giao dịch vẫn kiếm được lời.

Tuy nhiên, giai đoạn giảm lãi suất cũng sẽ không mang lại lợi nhuận lớn cho nhà giao dịch bởi sự thay đổi trong chính sách tiền tệ cũng tác động tới thay đổi giá trị tiền tệ. Khi tỷ giá giảm, nhu cầu tiền tệ cũng có xu hướng giảm và việc bán tháo tiền tệ trở nên khó khăn hơn.

Ví dụ về giao dịch Carry trade

Giả sử, lãi suất tại Nhật Bản là 0,5%, trong khi tại Hoa Kỳ là 4%. Nhà giao dịch kỳ vọng lãi 3,5%, đây là mức chênh lệch giữa hai tỷ giá. Đầu tiên, nhà giao dịch sẽ vay đồng Yên và chuyển đổi chúng thành Đô la. Tiếp theo, đầu tư vào Đô la vào các tài sản trả theo lãi suất Hoa Kỳ. Giả sử tỷ giá hối đoái hiện tại: 1 Đô la = 115 Yên và nhà giao dịch vay 50 triệu Yên. Sau khi chuyển đổi, số tiền mà người đó có là:

Đô la Mỹ = 50 triệu yên ÷ 115 = $434.782,61

Sau một năm đầu tư với tỷ lệ lãi suất 4% của Hoa Kỳ, nhà giao dịch có:

Số dư cuối kỳ = $434,782,61 x 1,04 = $ 452,173.91

Bây giờ, nhà giao dịch nợ khoản tiền gốc 50 triệu Yên cộng với 0,5% tiền lãi. Tức là:

Số tiền nợ = 50 triệu yên x 1,005 = 50,25 triệu yên

Nếu tỷ giá hối đoái giữ nguyên trong suốt năm và dừng lại ở mức 115, số tiền nợ bằng đô la Mỹ sẽ là:

Số tiền nợ = 50,25 triệu yên ÷ 115 = $ 436.956,52

Nhà giao dịch thu lợi từ chênh lệch giữa số dư đô la Mỹ và số tiền nợ, đó là:

Lợi nhuận = $ 452,173,91 – $ 436.956,52 = $ 15,217,39

Có thể thấy, lợi nhuận này tương đương số tiền lời chênh lệch dự kiến: $15,217,39 : $ 434,782.62 = 3,5%

Nếu tỷ giá thay đổi so với đồng Yên, nhà giao dịch sẽ có lãi nhiều hơn. Nếu đồng Yên mạnh hơn, nhà giao dịch sẽ kiếm được ít hơn 3,5% hoặc thậm chí có thể bị thua lỗ.

Các lưu ý khi thực hiện chiến lược Carry trade

Rủi ro lớn nhất trong giao dịch Carry trade là sự không chắc chắn của tỷ giá hối đoái. Như trong ví dụ trên, nếu đồng đô la Mỹ giảm giá trị so với đồng Yên Nhật, nhà giao dịch có nguy cơ mất tiền. Ngoài ra, những giao dịch này thường được thực hiện với đòn bẩy lớn, do đó, một biến động nhỏ trong tỷ giá hối đoái cũng có thể dẫn đến tổn thất lớn. Do đó, nhà giao dịch cần chuẩn bị kế hoạch kiểm soát rủi ro thật kỹ lưỡng.

Carry trade chỉ có tác dụng trong dài hạn. Vì mục đích carry trade của bạn là nhằm ăn chênh lệch lãi suất. Muốn hưởng lãi suất thì phải chờ giống như bạn gửi tiền vào ngân hàng, chờ để hưởng lãi suất vậy. Bạn nên phân tích cơ bản các nền kinh tế liên quan đến cặp tiền mà bạn carry trade để dự đoán tỷ giá trong tương lai tốt hơn thì mới không bị bất lợi khi mua hay bán cặp tiền đó.

Trên đây là những kiến thức cơ bản về giao dịch chênh lệch lãi suất trên thị trường forex.

Hi vọng bài viết này sẽ hữu ích với bạn!

Investing.vn