Tại sao chúng ta thường xuyên thất bại với doji và pinbar?

Cả doji và pinbar đều là những bộ nến nổi tiếng từ rất lâu rồi, nó được tin dùng nhưng cũng có rất nhiều những trader phải tránh né nó vì độ nhiễu đi kèm là quá nhiều. Trong bài viết này tôi sẽ cố gắng giải thích lý do tại sao, và hy vọng nó sẽ giúp ích cho việc trading của anh em.

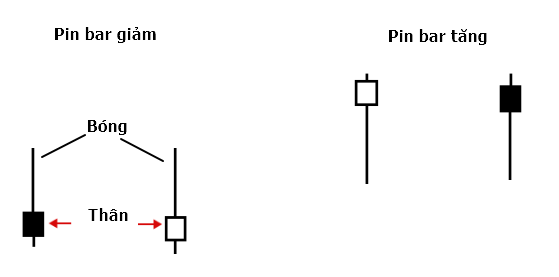

Pin bar

Pin bar là một mẫu nến rất dễ nhận diện, và đó cũng là một phần lý do tại sao nó nổi tiếng đến vậy. hình dạng của một pin bar đó là có phần thân lệch hẳn về một đầu (trên/ dưới) đồng thời có phần bóng nến dài ít nhất là gấp đôi thân nến.

Chúng ta thường được nghe rằng pin bar là dấu hiệu của sự từ chối giá và đảo chiều nhưng sự thật thì không đơn giản như vậy. Việc chỉ ra được một thanh pin bar với việc dùng nó để vào lệnh là hai chuyện hoàn toàn khác nhau.

Vậy làm thế nào để biết được thanh pin bar nào thì nên giao dịch và thanh pin barnào thì không nên?

Tất nhiên câu trả lời đó là đợi dấu hiệu xác nhận của thị trường. Việc giao dịch những nến đơn lẻ là không được khuyến khích vì độ rủi ro cao, trader nên kết hợp nhìn nhận thị trường sau những dấu hiệu đơn lẻ đó.

Và với pin bar, việc quyết định có vào lệnh hay không sẽ tùy thuộc vào những thanh nến phía sau nó. Cụ thể, đối với một bearish pin bar thì trong một vài thanh nến tiếp theo, đáy của thanh pin bả phải bị xuyên thủng. Ngược lại, với một bullish pin bar thì trong một vài thanh nến tiếp theo đỉnh của thanh pin bar phải bị xuyên thủng.

Việc bị xuyên thủng chính là dấu hiệu xác nhận lực mua bán phía đầu còn lại của thanh pin bar là có lục đủ mạnh, và giao dịch theo pin bar lúc này là một sự lựa chọn hợp lý.

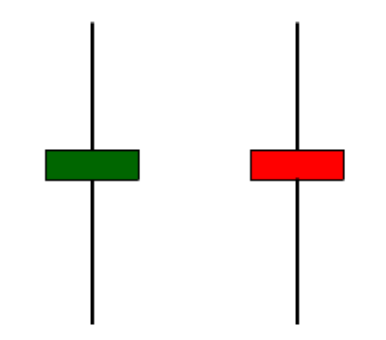

Doji

Mô hình nến doji thì lại càng không phải là một mô hình “dễ xơi”. Rất nhiều người tin rằng doji là dấu hiệu của đảo chiều nhưng đó chỉ là một trường hợp, nó cũng có thể là mô hình tiếp diễn nữa. Về hình dạng thì doji là những nến có mức giá đóng mở gần sát nhau đồng thời có phần bóng nến ở cả hai đầu.

Về bản chất, doji là một mô hình biểu thị trạng thái tạm dừng của thị trường, nơi mà các trader đang tính toán chuẩn bị cho hướng đi tiếp theo. Hoặc đó cũng có thể là chiến trường của phe mua/ bán mà lực của cả hai bên là cân bằng nhau.

Khi bạn có kinh nghiệm quan sát thị trường bạn sẽ thấy rằng việc xuất hiện các thanh doji là hết sức bình thường vì giá di chuyển theo từng bước sóng và sự tạm nghỉ là điều tất yếu.

Về cách giao dịch thì cũng áp dụng tương tự như cách mà chúng ta đã nói về pin bar. Những thanh nến phía sau thanh doji sẽ giúp trader quyết định xem có nên vào lệnh hay không.

Cụ thể thì có hai lưu ý:

- Chỉ giao dịch khi đỉnh/ đáy của thanh doji bị xuyên thủng;

- Nên giao dịch cùng với xu hướng chính để tăng xác suất đúng.

Trên đây là những gì mình muốn lưu ý cho các anh em hay sử dụng hai mô hình nến Nhật phía trên để giao dịch. Tất nhiên những lần phán đoán sai là không thể tránh khỏi nhưng hy vọng là anh em sẽ thay đổi được suy nghĩ “cứ thấy pin bar hay doji là thấy đảo chiều” và giao dịch một cách khác quan hơn.

Theo TraderViet