Một số chỉ báo kỹ thuật áp dụng trong đầu tư Chứng Khoán

Chỉ báo kỹ thuật – indicators này được tính toán từ dữ liệu giá, khối lượng và kết quả đó để đánh giá Trend, sức mạnh thị trường, hay đưa ra những dự báo về sự thay đổi giá. Việc có nhiều indicators nằm ở chỗ công thức xây dựng khác nhau sẽ cho ra các chỉ báo khác nhau. Phân loại các chỉ báo kỹ thuật phổ biến nhất hiện nay.

Nhóm chỉ báo xu hướng (Trend following)

Dùng để đánh giá xu hướng hiện tại của thị trường và khả năng tương lai

- MA

- MACD

- Parabolic Sar

- CCI (commodity channel index)

- …

Nhóm chỉ báo đo xung lượng (Momentum)

Dùng để xác định tốc độ thay đổi của giá

- RSI (relative strength index)

- Stochastic

- ROC

- …

Nhóm chỉ báo khối lượng giao dịch (Volume indicators)

Tính toán kết hợp giữa giá và khối lượng giao dịch để xác định sức mạnh của xu hướng

- MFI (money flow index)

- OBV (on balance volume)

- …

Nhóm chỉ báo đo lường độ biến động và sức mạnh của thị trường (Volatility indicators)

Được dùng để xem xét độ biến động và sức mạnh của xu hướng.

- Bollinger band

- ATR (average true range)

- ADX (average directional movement index)

- …

Nhìn sơ sơ đã thấy loạn với các loại chỉ báo rồi, như ta biết trong phần trước “mọi thông tin phải ánh vào giá” thêm cả khối lượng nữa và cũng chỉ thế thôi, vì thế quan điểm tác giả đừng bao giờ dùng các chỉ báo một mình cả, vì tụi này chỉ được tạo nên từ các công thức “nhào nặn” giá và khối lượng thôi, tụi này chỉ là “con” của Giá và khối lượng thôi.

Một ví dụ liên hệ cho quyết định “múc” cổ phiếu

Khi thấy một thằng cu nhỏ con nhưng láo toét nào đó, nếu nó chỉ láo toét thôi thì đừng vội chướng mà động tay động chân, trước hỏi han xung quanh thử bố,mẹ nó như thế nào, anh chị nhà nó có du côn, du đản hay không, chứ nếu chỉ thấy chướng, nóng vội rồi “múc” ngay thì chưa biết ai dạy ai đâu. Việc dùng các inđi cầy tơ này cũng vậy, luôn luôn nhìn kết hợp với Chart giá và khối lượng rồi hẳn quyết định có “múc” hay không.

Chỉ báo RSI (Relative Strength Index)

Đây là chỉ báo do J.Welles Wilder phát triển, và là một trong những chỉ báo được nhiều người sử dụng. Có rất nhiều bài viết về chỉ báo này, ở đây tác giả chỉ đưa ra vài cách thức ứng dụng và khuyên các bạn nếu dùng chỉ báo này thì nên nghiên cứu kỹ công thức xây dựng của RSI, sẽ giúp cho việc hiểu rõ hơn vận hành của chỉ báo.

Quá mua (overbought), quá bán (oversold)

RSI là 1 chỉ báo momentum,do công thức xây dựng nên nó chỉ biến động từ 0-100. Theo lý thuyết thì trên 70 được gọi là vùng quá mua ( Mua quá nhiều) và dưới 30 gọi là quá bán ( Bán quá nhiều).

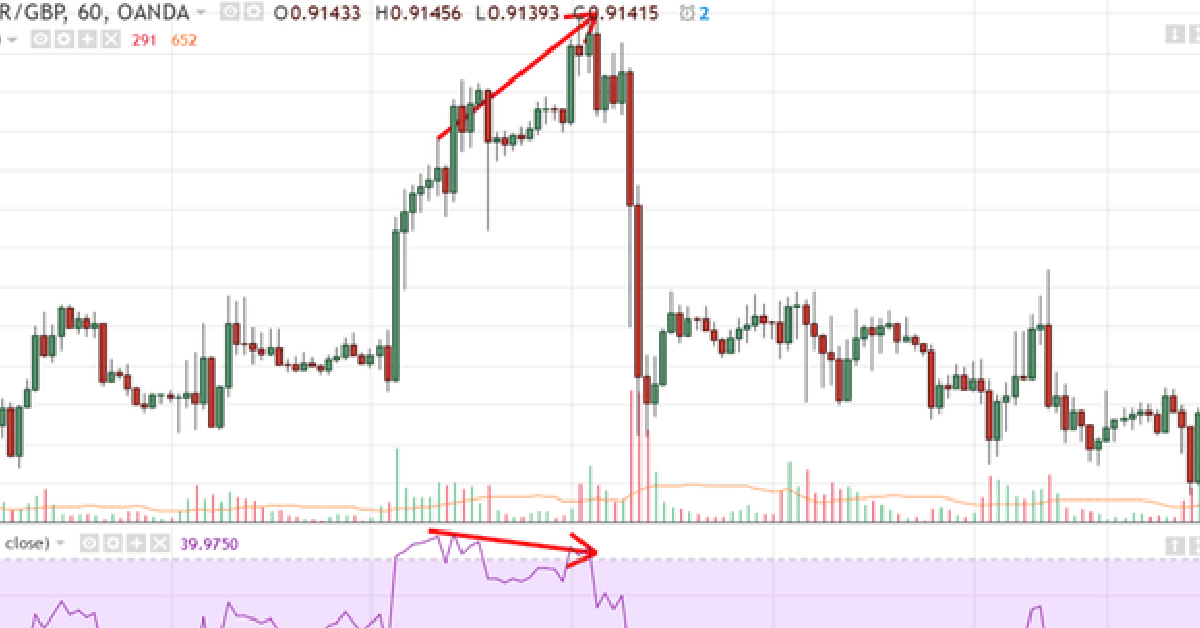

Phân kỳ (Divergences)

Đây là phương pháp độ tin cậy khá cao của RSI dự báo “khả năng” đảo chiều. Phân kỳ ở đây nghĩa là giá biến động lệch với chỉ báo kỹ thuật ( lưu ý phương pháp này chỉ ứng dụng cho các chỉ báo Oscilator, tức là dao động xoay vòng, như RSI là dao động từ 0-100).

Khi giá đang có xu hướng giảm và tạo đáy sau thấp hơn đáy trước nhưng RSI lại tạo đáy sau cao hơn đáy trước thì gọi là phân kỳ báo hiệu giá sắp tăng (bullish divergences).

Khi giá đang có xu hướng tăng và tạo đỉnh sau cao hơn đỉnh trước nhưng RSI lại tạo đỉnh sau thấp hơn đỉnh trước thì gọi là phân kỳ báo hiệu giá sắp giảm (bearish divergences).

Lưu ý là thời gian hình thành phân kỳ càng ngắn thì độ biến động của xu hướng sau đó càng ngắn và ngược lại.

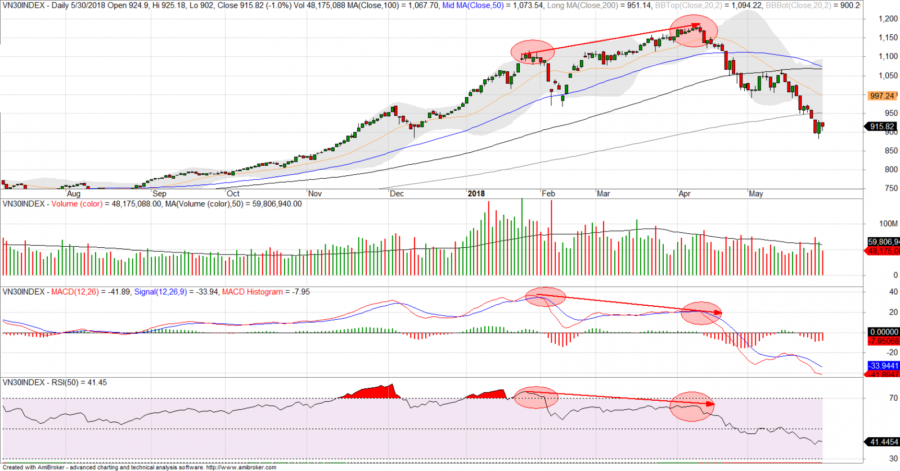

Ở trường hợp 1,3,4 là các trường hợp Bearish Divergences

Trường hợp 2 là Bullish Divergences.

Kết hợp để xác nhận xu hướng giá tương ứng

Nếu các bạn nghiên cứu kỹ công thức của RSI sẽ hiểu rõ hơn khoảng RSI từ 40-60 là khoảng biến động mạnh nhất, tức chỉ một thay đổi nhỏ ở giá cũng tác động đến thay đổi RSI ở khoảng này khá nhiều, nó khác hoàn toàn với 2 vùng ngoài 40,60.

Một xu hướng tăng và sideway sẽ biến động thông thường trong khung RSI từ 40-100, và một khung xu hướng giảm và sideway sẽ biến động trong khung từ 0-60.

Việc mua,bán theo các yếu tố như phân kỳ thì mang tính ngắn hạn hơn, vì thế việc kết hợp với khung RSI sẽ hỗ trợ cho các quan điểm giao dịch mang tính trung hạn hơn.

Chỉ báo MACD (Moving Average Convergence/ Divergence Oscilator)

MACD là chỉ báo do Gerald Appel sáng tạo ra, khác với RSI thì công thức xây dựng MACD khá đơn giản.

Đầu tiên phải hiểu EMA là gì, nó gọi là trung bình trượt có trọng số mũ, tức những phiên gần nhất sẽ có trọng số cao hơn và độ ảnh hưởng đến EMA cao hơn so với các phiên xa hơn, điều này khác với đường MA được tính toàn bằng trung bình cộng của N phiên tính toán như trình bày trong phần xác định xu hướng, kháng cự, hỗ trợ.

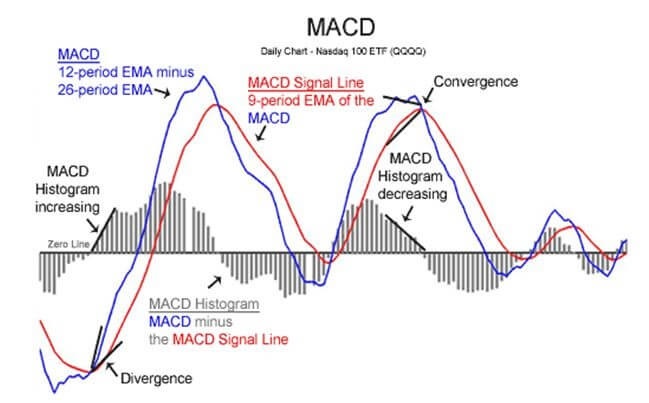

Về công thức:

- Tính trung bình trượt EMA của 12 ngày và EMA của 26 ngày.

- Lấy EMA 12 ngày trừ đi EMA 26 ngày sẽ ra MACD

- Nhiều giá trị MACD sẽ tạo thành đường MACD.

- Ngoài ra ông này còn tạo thêm 1 đường nữa gọi là đường Signal là đường EMA 9 ngày của chính MACD đó ( chú ý là EMA này của MACD chứ không phải EMA của giá như EMA 12,26 ngày)

- Tuy nhiên trong quá trình phân tích thì có một người tên là Aspray cảm thấy chưa đủ phức tạp nên đã tạo ra thêm cái gọi là Histogram bằng MACD trừ đi Signal, và giá trị thì được vẽ ở dạng cột.

Trên là khung Chart giới thiệu về các thành phần của chỉ báo MACD, nói chung là từ đơn giản các “bộ óc vĩ đại” đã tạo ra 1 inđi cầy tơ nhìn phức tạp hơn nhiều.

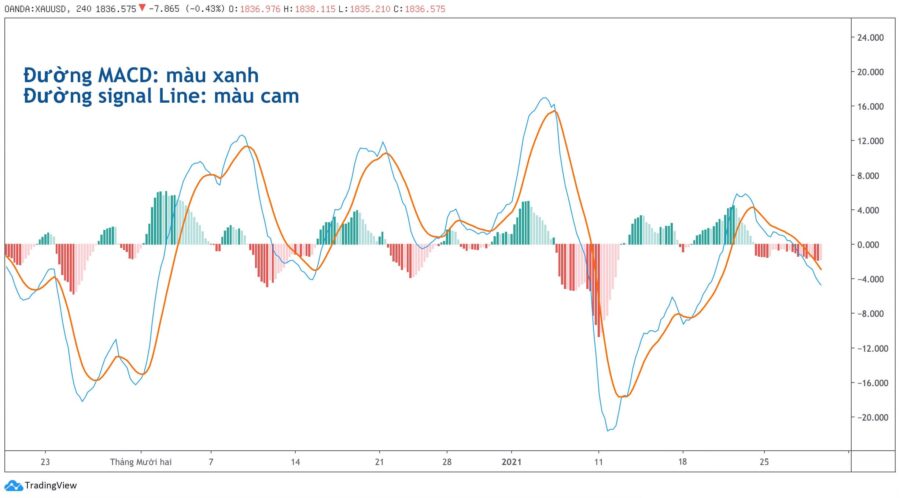

Tín hiệu giao cắt giữa MACD và đường Signal

Tín hiệu cho vào (Mua) khi đường MACD cắt đường Signal từ dưới lên và tín hiệu cho ra (Bán) khi MACD cắt đường Signal từ trên xuống.

Phía trên là Chart XAU/USD và các lần cho tín hiệu Mua, Bán khi giao cắt giữa 2 đường, có thể thấy tần suất xuất hiện các tín hiệu là khá nhiều.

Một vài điều lưu ý khi sử dụng phương pháp này, nếu tín hiệu Mua xuất hiện mà đường MACD nằm dưới đường zero thì độ tin cậy là không cao, điều kiện xác nhận là MACD sau khi cắt đường tín hiệu phải cắt qua đường zero, và tín hiệu Bán cũng ngược lại, độ tin cậy chưa cao nếu MACD vẫn nằm trên đường zero.

Phân kỳ (Divergences)

Mặc dù MACD được xếp vào nhóm chỉ báo trend following, vì được cấu tạo bởi EMA, tuy nhiên đây lại là một chỉ báo lưỡng tính, cũng là một chỉ báo Oscilator vì MACD cũng dao động quanh đường zero, vì thế chỉ báo này có thể áp dụng phương pháp phân kỳ để xác định các vùng đảo chiều. Và đây cũng là phương pháp có độ tin cậy khá cao.

Phương pháp xác định phân kỳ của MACD tương tự như các xác định của RSI, chỉ thêm ở chỉ báo này là việc dùng thêm Histogram để xác định phân kỳ.

Điều kiện xác định Histogram để phân kỳ là khi đáy sau cao hơn đáy trước và ở giữa 2 đáy bắt buộc có ít nhất 1 đỉnh nằm trên đường zero, và giá thì tạo đáy sao thấp hơn đáy trước sẽ cho tín hiệu Bullish Divergence, và ngược lại.

Ở chart Vnindex trên, trường hợp 1 là trường hợp phân kỳ có tín hiệu đảo chiều cho vào của MACD và đường giá. Trường hợp 2, như quan sát ở trên măc dù MACD và đường giá đều tạo đáy sau thấp hơn đáy trước nhưng Histogram lại khác, khi tạo tín hiệu phân kỳ cho vào với giá.

Trường hợp 3,4 là 2 trường hợp mà cả MACD và Histogram đều tạo tín hiệu phân kỳ cho ra ( Bán) so với giá. Nếu để ý kỹ thì các tín hiệu từ Histogram thường xuất hiện sớm hơn so với MACD, đổi lại độ nhiễu cũng lớn hơn.

Một lưu ý thêm đối với việc dùng các chỉ báo đó là việc kết hợp với yếu tố khối lượng giao dịch (volume) để có thể gia tăng độ tin cậy cho các tín hiệu đó.

Tổng kết lại các bài viết về phân tích kỹ thuật

Khi bước vào thị trường thì mọi người luôn luôn phải xác định được kế hoạch giao dịch của mình, vậy kế hoạch đó là gì?, đơn giản chỉ có 4 từ Đúng Mở, Sai Cắt, và luôn luôn tuân thủ kế hoạch của mình.

Nhiều người hay hỏi lỡ tui vào hàng mà lỗ liên tục thì sao?, đơn giản là cắt chứ sao, cứ đến vùng thì cắt trước hỏi sau, sau đó xem xét lại cái phương pháp lựa chọn cổ phiếu của mình nó có vấn đề gì mà vào lúc nào cũng lỗ. Đến lúc nào mà tâm lý đối với việc cắt lỗ bình thường như chả có gì thì lúc đó bạn đã vươn lên một tầm mới rồi, mình thì vẫn cố mà chưa tới.

Vậy làm sao để xác định các vùng Mở

Vậy làm sao để xác định các vùng Mở, vùng Cắt đó?, đầu tiên phải xác định được Trend thị trường là gì? Tăng, giảm hay sideway, sau đó là chấp nhận phân bổ mức tối đa bao nhiêu tiền tương ứng để mà tham gia trong các giai đoạn đó, hốt bạc trong xu hướng tăng, kiếm bạc cắc trong sideway hay ném tiền để thử cảm giác đổ đèo.

Sau đó tìm kiếm các điểm Break out để vào, hay Break down để thoát khỏi thị trường. Lúc này có thể sử dụng các mẫu hình giá hoăc kết hợp sử dụng với các chỉ báo kỹ thuật để gia tăng hiệu quả cho các vùng Mua, Bán đó.

Việc kiên nhẫn, và nguyên tắc sẽ giúp bạn ứng dụng phân tích kỹ thuật vào việc đầu tư chứng khoán được thành công.

Theo PinkBlockchain