Mô Hình Nến Bullish Harami là gì?

Mô hình nến Bullish Harami hay nến mẹ bồng con hoặc nến bà bầu là một mô hình nến đảo chiều, tuy nhiên nó không được xem là mô hình đảo chiều điển hình như mô hình Nhấn chìm suy giảm hay mô hình nến Hammer. Bullish Harami có thể là mô hình đảo chiều từ giảm sang tăng trong mô hình nến Nhật. Trong bài viết dưới đây, chúng tôi sẽ giúp các bạn tìm hiểu những kiến thức cơ bản về mô hình nến thú vị này.

1. Mô hình nến Bullish Harami là gì?

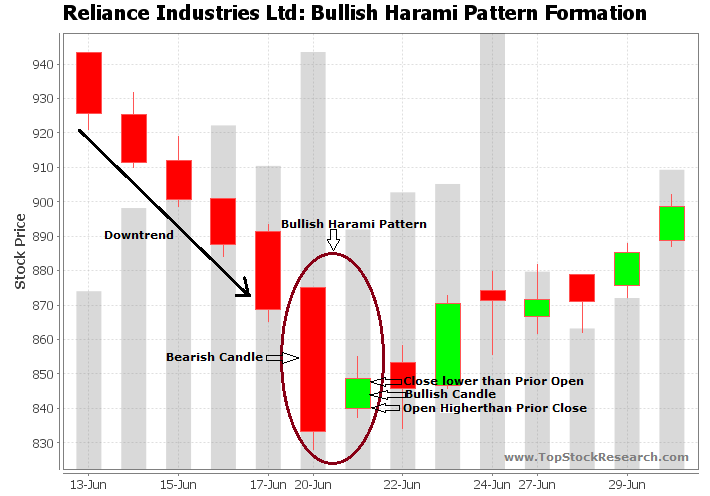

Bullish Harami là hai nến dấu hiệu thay đổi xu hướng và dự báo khả năng tăng giá nếu nó xảy ra sau một xu hướng giảm.

Theo Nison (1991, p. 80), mô hình Harami không được xem là đặt trưng của mô hình đảo chiều giống như mô hình nhấn chìm hay búa.

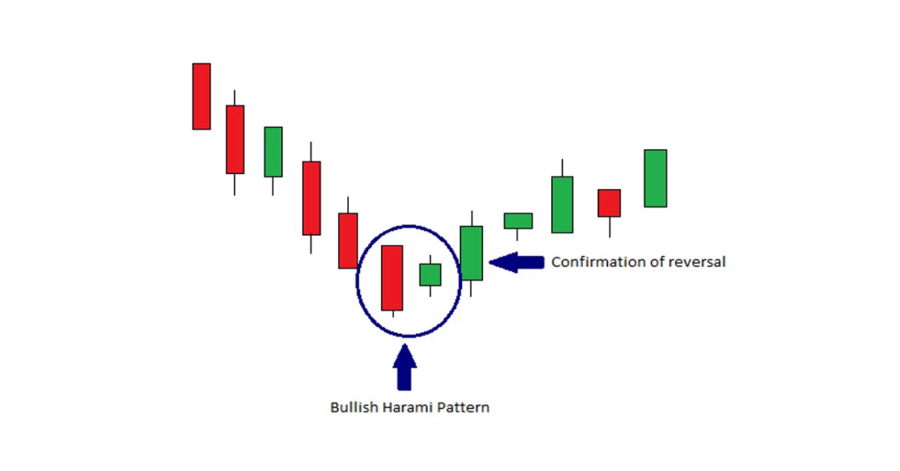

Mô hình Harami được tạo ra bởi một nến dài tiếp nối một nến ngắn có thân nến nằm gọn trong thân nến dài đầu tiên.

Trong một xu hướng giảm, nến đầu tiên là nến giảm và nến nhỏ thứ hai là nến tăng, nhưng cũng có thể là nến giảm.

Nison (1994, p. 88) giải thích rằng sau một xu hướng giảm, thân nến nhỏ thứ hai nằm ở phần dưới của thân nến thứ nhất, đây được xem là một Harami giá thấp.

Một mô hình liên quan là mô hình Three Inside Up xuất hiện ở giai đoạn cuối của xu hướng giảm. Three Inside Up là một mô hình Harami xác nhận tăng với nến đầu tiên là nến giảm nối tiếp một nến tăng nhẹ có giá dao động nằm trong thân nến đầu tiên.

Nến thứ ba là một nến tăng có giá mở cửa nằm trong hoặc trên thân nến thứ hai và đóng cửa ở trên giá đỉnh của nến giảm thứ nhất. Một số trader chỉ cần nến thứ ba đóng cửa trên giá đóng cửa của nến thứ hai.

Ý nghĩa

Trong xu hướng giảm, một nến giảm dài xuất hiện, nhấn mạnh bên bán vẫn đang kiểm soát. Tuy nhiên, vào ngày thứ hai, thay vì giá xuống thấp, trader sẽ mong chờ phe bán vẫn đang kiểm soát, thì giá lại tạo ra khoảng gap tăng.

Trong ngày thứ hai, giá dao động lên xuống nhẹ, cho thấy không bên nào đang thắng thế. Sự do dự của mô hình Harami chỉ ra rằng giá có thể đi sideway hoặc đảo chiều đi lên vì bên bán đã dần kiệt sức.

Đặc điểm của mô hình nến Bullish Harami

Trên thị trường forex, mô hình Bullish Harami phải có đầy đủ những đặc điểm sau đây:

- Xu hướng hiện tại phải là giảm, bởi vì Bullish Harami là mô hình dự báo thị trường sẽ chuyển từ giảm sang tăng.

- Nến đầu tiên (nến mẹ) là nến giảm dài, nến thứ hai (nến con) phải là nến tăng nhưng có chiều cao ngắn, nên nhỏ hơn 25% chiều cao của nến trước. Bên cạnh đó, nến con càng nằm trọn trong phạm vi của cây nến mẹ thì độ mạnh của mô hình càng tăng.Ngoài ra, nếu nến thứ hai mở cửa bên trên giá đóng cửa của nến thứ nhất, tức là có xuất hiện khoảng trống giá (gap) thì sẽ càng tốt cho mô hình.

- Râu và thân của nến con càng nhỏ, tức là càng giống nến Doji thì mô hình càng hiệu quả.

Như vậy bạn cần nhớ rằng Bullish Harami xuất hiện ở cuối xu hướng giảm, với 2 nến, nến đầu giảm, nến sau tăng nhưng chiều cao ngắn. Bullish Harami chỉ ra thị trường đã bắt đầu giằng co và có khả năng kết thúc xu hướng giảm.

Mô hình này không mạnh bằng các mẫu nến đảo chiều điển hình như Bullish Engulfing, nhưng độ tin cậy của Bullish Harami cũng ở mức trung bình vừa phải.

Diễn biến tâm lý của mô hình nến Bullish Harami

Người Nhật cho rằng khi xu hướng giảm giá đã kéo dài một thời gian, thị trường sẽ trở nên cẩn thận và dè chừng hơn trước khi muốn đi xuống tiếp.

Ở mô hình Bullish Harami, cây nến đầu tiên có thân rất dài thể hiện lực giảm mạnh. Tuy nhiên, ở phiên giao dịch tiếp theo, thị trường lại trong tình trạng giằng co khi giá đi trong một biên độ hẹp. Bên bán tạm thời không còn áp đảo bên mua như trước, sự dè chừng đã xuất hiện.

Mặc dù vậy, cần phải quan sát thêm diễn biến sau đó để xác định liệu giá đã đảo chiều hay chỉ là một sự ngừng lại tạm thời trước khi tiếp tục xu hướng.

Trên đây là các đặc điểm nhận dạng cũng như chiến thuật giao dịch với mô hình nến Bullish Harami. Thực tế, Bullish Harami là mẫu mô hình nến đảo chiều cho tín hiệu trung bình. Vì lẽ đó, bạn nên kết hợp cùng các loại chỉ báo khác để mang lại hiệu quả tốt hơn.

Investing.vn